2022年11月1日起电子烟征消费税

发布日期:2023-01-11 浏览次数:0

电子烟是指用于产生气溶胶供人抽吸等的电子传输系统,包括烟弹、烟具以及烟弹与烟具组合销售的电子烟产品。烟弹是指含有雾化物的电子烟组件。烟具是指将雾化物雾化为可吸入气溶胶的电子装置。

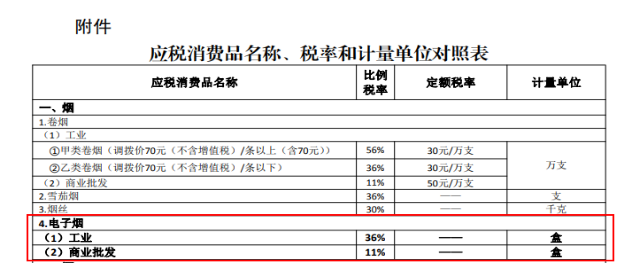

将电子烟纳入消费税征收范围,在烟税目下增设电子烟子目。

电子烟进出口税则号列及商品名称

序号 | 税则号列① | 商品名称② |

1 | 24041200 | 不含烟草或再造烟草、含尼古丁的非经燃烧吸用的产品 |

2 | ex85434000③ | 可将税目24041200所列产品中的雾化物雾化为可吸入气溶胶的设备及装置,无论是否配有烟弹 |

注:①为《中华人民共和国进出口税则(2022)》的税则号列。

②除标注ex的税则号列外,商品名称仅供参考,具体商品范围以《中华人民共和国进出口税则(2022)》中的税则号列对应的商品范围为准。

③ex表示进口商品应在该税则号列范围内,以具体商品描述为准。

在中华人民共和国境内生产(进口)、批发电子烟的单位和个人为消费税纳税人。

纳税环节 | 纳税人 |

生产 | 取得烟草专卖生产企业许可证,并取得或经许可使用他人电子烟产品注册商标(以下称持有商标)的企业。通过代加工方式生产电子烟的,由持有商标的企业申报缴纳消费税。(只从事代加工电子烟产品业务的企业不属于电子烟消费税纳税人。) |

批发 | 取得烟草专卖批发企业许可证并经营电子烟批发业务的企业 |

进口 | 进口电子烟的单位和个人 |

电子烟实行从价定率的办法计算纳税。

生产(进口)环节的税率为36%,批发环节的税率为11%。

情形一:

纳税人生产、批发电子烟的,按照生产、批发电子烟的销售额计算纳税。

电子烟生产环节纳税人采用代销方式销售电子烟的,按照经销商(代理商)销售给电子烟批发企业的销售额计算纳税。

(1)某电子烟消费税纳税人2022年12月生产持有商标的电子烟产品并销售给电子烟批发企业,不含增值税销售额为100万元,该纳税人2023年1月应申报缴纳电子烟消费税为36万元(100万元×36%)。

(2)如果该纳税人委托经销商(代理商)销售同一电子烟产品,经销商(代理商)销售给电子烟批发企业不含增值税销售额为110万元,则该纳税人2023年1月应申报缴纳电子烟消费税为39.6万元(110万元×36%)

情形二:

电子烟生产环节纳税人从事电子烟代加工业务的,应当分开核算持有商标电子烟的销售额和代加工电子烟的销售额;未分开核算的,一并缴纳消费税。

某电子烟生产企业持有电子烟商标A生产电子烟产品。2022年12月,该纳税人生产销售A电子烟给电子烟批发企业,不含增值税销售额为100万元。同时,当月该纳税人(不持有电子烟商标B)从事电子烟代加工业务,生产销售B电子烟给B电子烟生产企业(持有电子烟商标B),不含增值税销售额为50万元。该纳税人分开核算A电子烟和B电子烟销售额,则该纳税人2023年1月应申报缴纳电子烟消费税为36万元(100万元×36%)。需要说明的是,B电子烟生产企业将B电子烟销售给电子烟批发企业时,自行申报缴纳消费税。如果该纳税人没有分开核算A电子烟和B电子烟销售额,则该纳税人2023年1月应申报缴纳电子烟消费税为54万元〔(100万元+50万元)×36%〕。

情形三:

纳税人进口电子烟的,按照组成计税价格计算纳税。

根据《中华人民共和国消费税暂行条例》和《中华人民共和国消费税暂行条例实施细则》有关规定,当纳税人自产自用的应税消费品没有同类消费品销售价格的,则需要使用全国平均成本利润率计算组成计税价格,应税消费品全国平均成本利润率由税务总局确定。因此,根据我国电子烟行业生产经营的实际情况,经商有关部门,暂定电子烟全国平均成本利润率为10%。

纳税人出口电子烟,适用出口退(免)税政策。

将电子烟增列至边民互市进口商品不予免税清单并照章征税。

除上述规定外,个人携带或者寄递进境电子烟的消费税征收,按照国务院有关规定执行。电子烟消费税其他事项依照《中华人民共和国消费税暂行条例》和《中华人民共和国消费税暂行条例实施细则》等规定执行。

自2022年11月(税款所属期)起,从事电子烟生产、批发业务的纳税人,在申报缴纳消费税时,应按照调整后的《应税消费品名称、税率和计量单位对照表》及《国家税务总局关于增值税 消费税与附加税费申报表整合有关事项的公告》(2021年第20号)要求,填报《消费税及附加税费申报表》。

自2022年11月1日起

文件依据:

《财政部 海关总署 税务总局关于对电子烟征收消费税的公告》(财政部 海关总署 税务总局公告2022年第33号)

《国家税务总局关于电子烟消费税征收管理有关事项的公告》(国家税务总局公告2022年第22号)

《关于<国家税务总局关于电子烟消费税征收管理有关事项的公告>的解读》

复制微信号